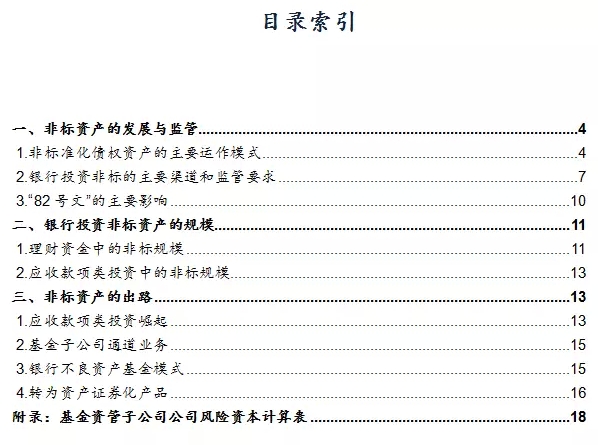

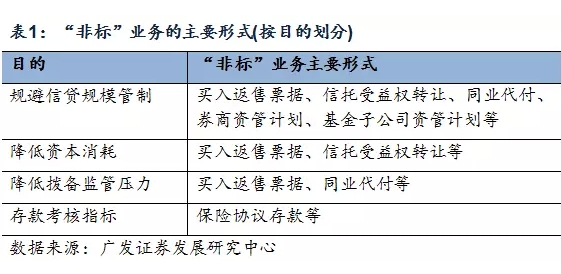

1.非标资产的主要业务形式

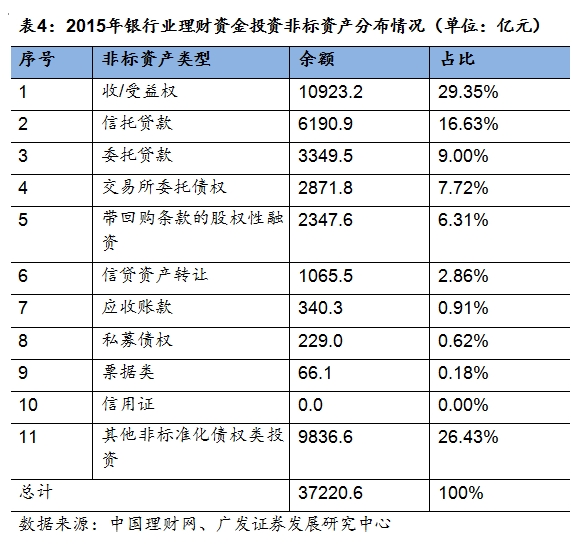

非标资产全称为非标准化债权资产,是指未在银行间市场及证券交易所市场交易的债权性资产,包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权性融资等。2009年“四万亿”刺激后,信贷采取总量控制方式管理,地方融资平台、房地产行业等成为银监会限制银行贷款投向领域,通过非标融资方式变相取得银行贷款就成为其主要的融资方式。

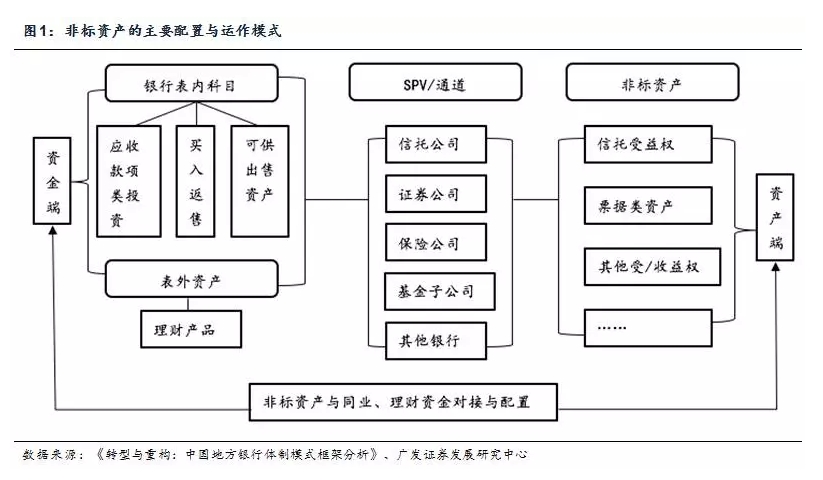

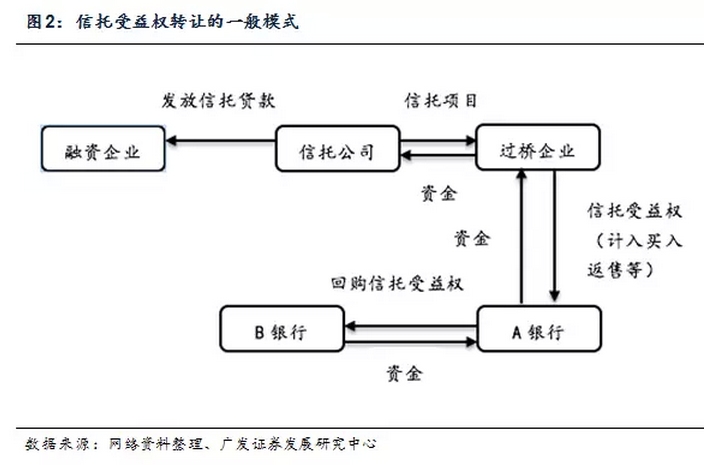

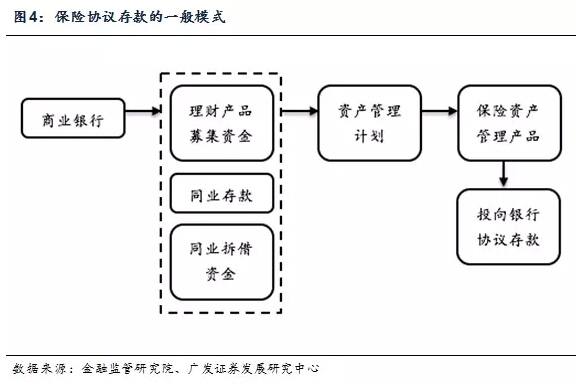

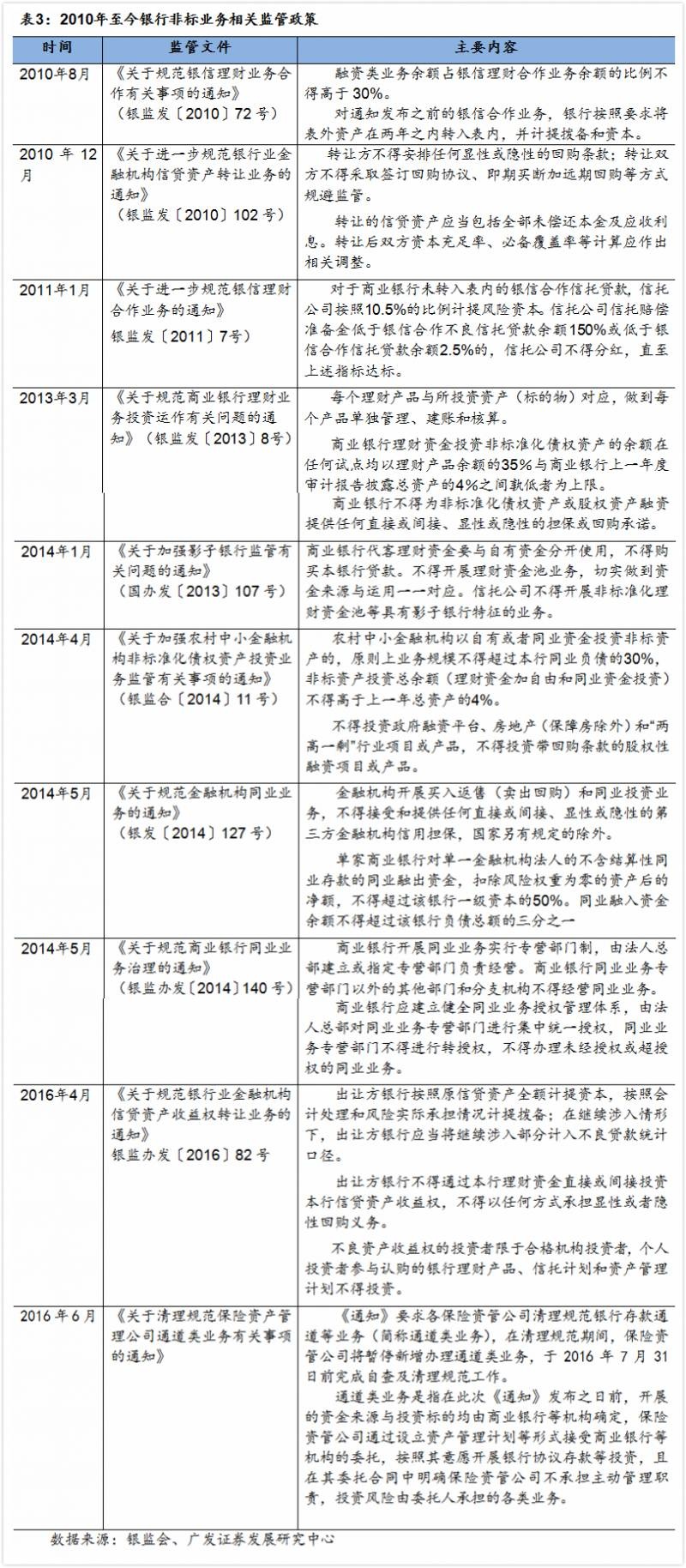

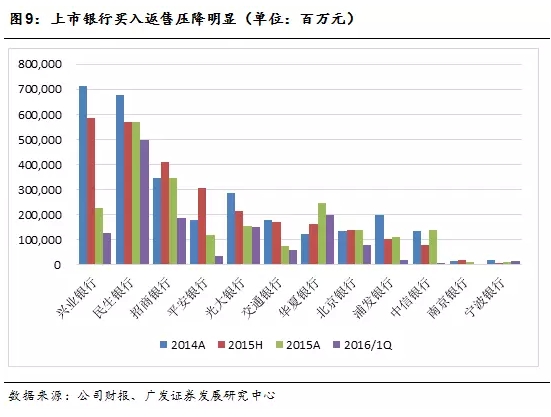

对于银行而言,出于规避信贷规模管制、降低资本消耗和拨备监管压力等考虑,银行也积极借助信托、券商、保险公司、基金子公司等通道投资非标,常见的非标业务形式包括买入返售票据、信托受益权转让、同业代付、保险协议存款等。

1、表外及子公司监管趋严,银行面临资本充足率上升压力;

2、经济持续下行,非标资产信用风险暴露。

一、非标资产的发展与监管

(3)同业代付

(4)保险协议存款

2、银行投资非标的主要渠道和监管要求

3、“82号文”的主要影响

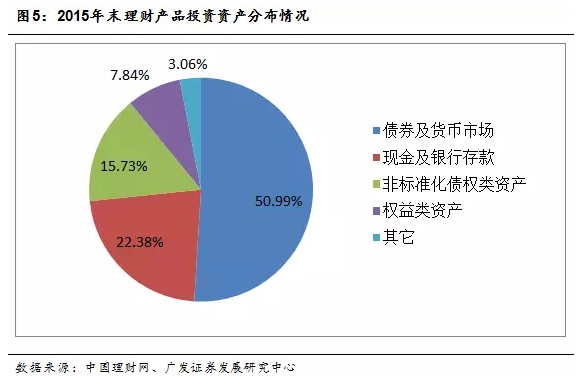

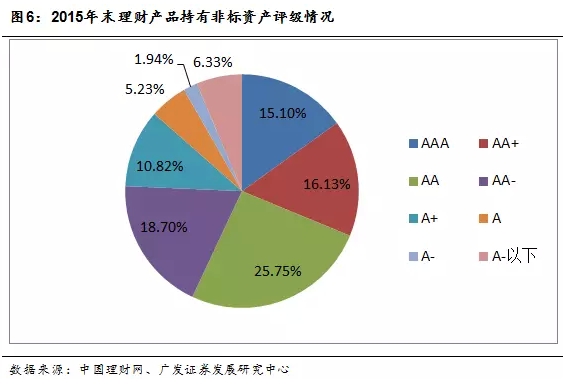

从理财产品所投资的非标资产的风险来看,整体信用风险相对较低。截至2015年底,理财资金投资的非标债权资产中,15.10%的资产评级为AAA,16.13%的资产为AA+,25.75%的资产为AA,A-级以下的资产仅占6.33%。

根据中国人民银行发布的存款类金融机构本外币信贷收支表,截至2016年3月“股权及其他投资”科目余额为17.41万亿,该科目由银行的同业理财、非标资产投资及部分股权投资构成,具体来说包括商业银行购买的证券投资基金、银行理财产品、资金信托、资产管理计划及其他特殊目载体产品和境外投资、股权投资等。扣除掉标准化资产部分,银行投资项下的非标投资规模预计在十万亿以上。

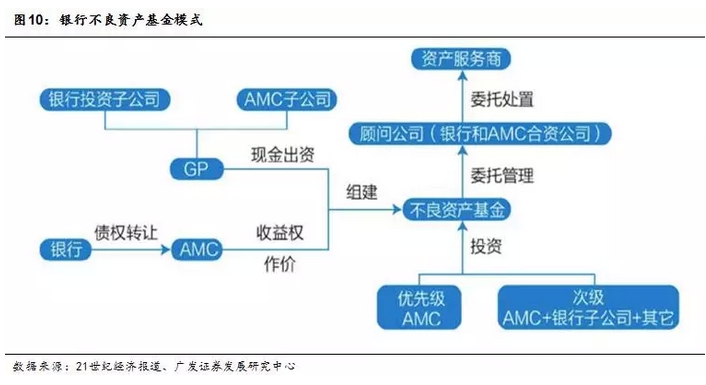

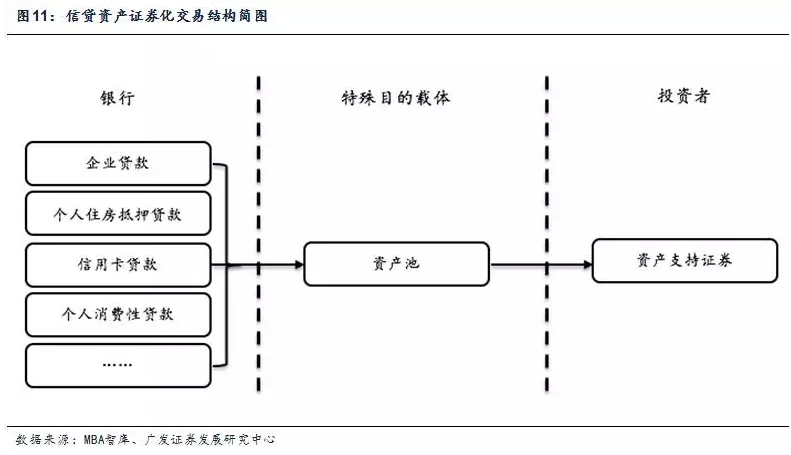

监管趋严的同时,非标资产的规避功能逐渐下降,伴随监管而来的是持续的创新。在当前的政策背景下,预计非标资产将通过以下方式进行表内外转移:1.应收款项类投资;2.基金子公司/信托/资管通道业务;3.银行不良资产基金模式;4.转为资产证券化产品。其中资产证券化是非标准化债权向标准化债权转变的主要合规手段,可以改善资产负债结构,提高资产周转效率,也是银行通过“非标转标”实现非标出表的主要渠道。

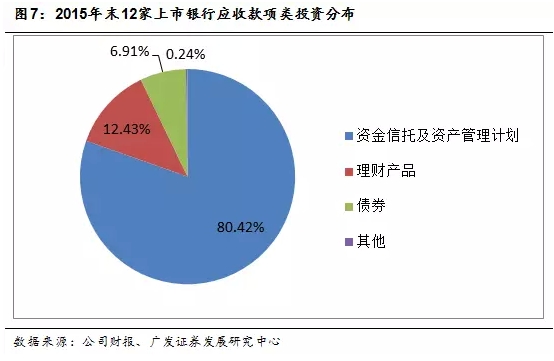

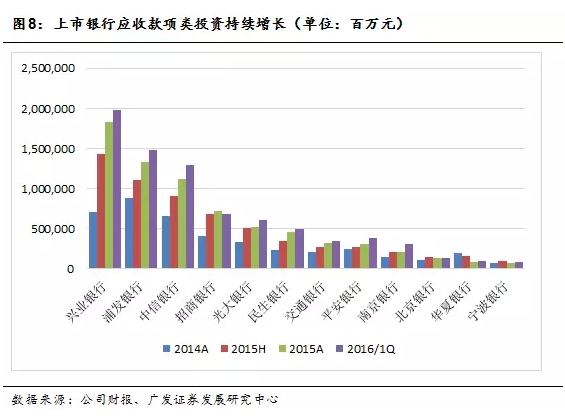

因此近两年,商业银行非标资产逐渐转向应收款项类投资项下,四大行应收款项类投资下基本都是标准化资产,除了四大行之外其他12家上市银行应收款项类投资明显呈现上升趋势,而其中主要是理财产品、信托及其他受益权投资等非标资产大幅增加。

在中国银行不良资产基金模式中,不良资产处置基金由银行投资子公司和AMC子公司合资成立GP,以及AMC共同组建而成。其中,不良资产处置基金委托银行和AMC子公司的合资顾问公司进行管理,再由其委托资产服务商进行处置。对比不同的不良处置模式,该模式的特点,在于认购基金的资金中,没有直接来自银行的资金。优先级由AMC认购,次级投资人包括AMC,银行子公司和其他投资机构。

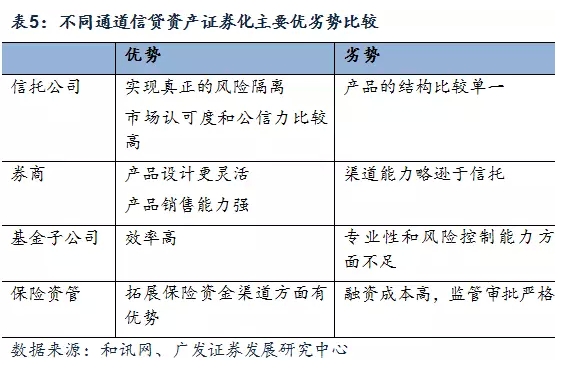

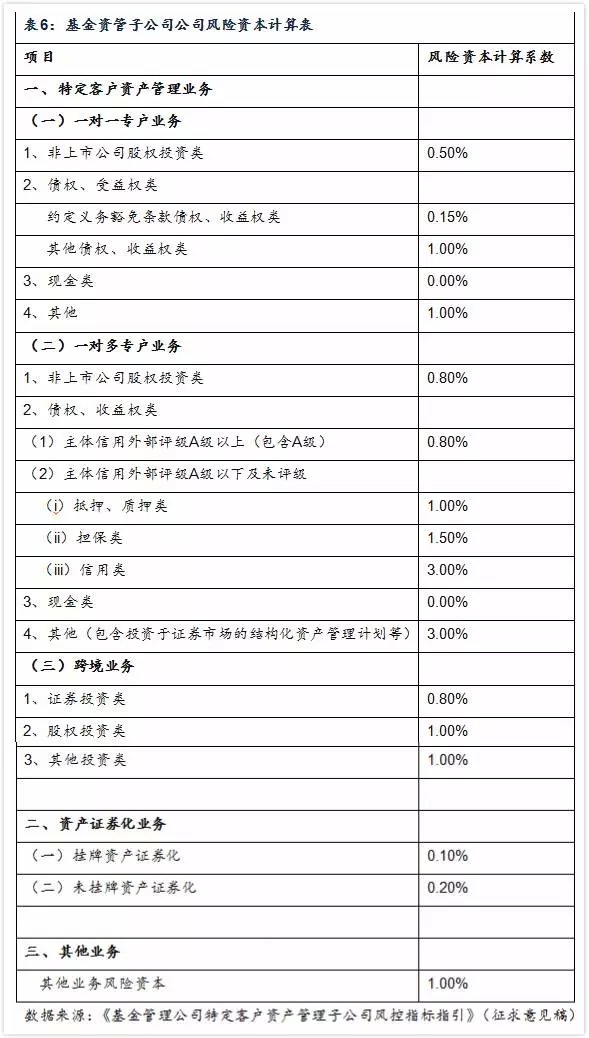

银行的非标资产证券化是指以银行作为原始权益人,以银行表内的非标资产作为基础资产,以资产支持专项计划、信托计划、专项资产管理计划等作为特殊目的载体(SPV)发行资产支持证券或类资产支持证券的融资活动。具体主要可分为券商资管通道非标资产证券化模式、信托通道非标资产证券化模式、基金子公司非标资产证券化模式和保险资产管理公司非标资产证券化模式。

风险提示

1、表外及子公司监管趋严,银行面临资本充足率上升压力

2、经济持续下行,非标资产信用风险暴露。

·END·